Специалисты МНС уже рассказали, какие изменения могут внести в декрет о предупреждении социального иждивенчества, а также в каких случаях от уплаты налога спасет приусадебный участок. Кроме того, в ведомстве пояснили, нужно ли платить сбор, если работаешь за границей, живешь на проценты от вклада или на выигрыши в казино.

C 1 января прошлого года в Беларуси действует декрет о предупреждении социального иждивенчества. Белорусам, которые работали в 2015 году меньше 183 календарных дней, придется заплатить сбор на тунеядство — 20 базовых величин (3,6 миллиона рублей, налог за 2015 год рассчитывается с учетом размера базовой величины в 180 тысяч рублей). Списки тех, кому нужно внести в бюджет сбор на тунеядство, составят к 1 августа.

Как подтвердить проживание за границей?

Вопрос от Валерия: Весь 2015 год проживал за границей. Вернулся в Беларусь в январе 2016 года. Надо ли платить налог на тунеядство за 2015 год?

— Для освобождения от уплаты сбора на финансирование госрасходов из-за нахождения на территории Беларуси менее 183 дней в 2015 году необходимо представить в налоговую инспекцию по месту регистрации документы, подтверждающие нахождение за пределами страны.

Вопрос: По семейным обстоятельствам последние 9 лет мне пришлось жить в другой стране, вернулся в сентябре 2015 года, но работу до сих пор не нашел. Что мне делать, как стать не тунеядцем?

— Так как в 2015 году вы находились на территории Беларуси менее 183 дней, то за 2015 год освобождаетесь от уплаты сбора. Но для этого нужно представить документы, подтверждающие фактическое отсутствие на территории Беларуси 183 и более календарных дней.

Вопрос от Галины: Я несколько лет живу и работаю в Италии. Какие документы я должна предоставить, чтобы избежать налога на тунеядство?

— День выезда гражданина из Беларуси может быть определен, например, по проездным документам, отметкам в документах, удостоверяющих личность, а также по иным документам, которые позволяют определить дату выезда.

Можно также предоставить документы, подтверждающие место жительства (при его наличии) на территории иностранного государства (копии договора купли-продажи, найма (поднайма) жилого помещения и другие). В качестве доказательства пребывания за границей можно также принести копии документов, которые подтверждают получение на территории иностранного государства доходов по трудовым, гражданско-правовым договорам.

Документы, подтверждающие место фактического нахождения на территории иностранного государства (жительства, пребывания, работы, службы) в течение календарного года, тоже можно предъявить сотрудникам налоговых инспекций. Принимаются также копии иных документов, подтверждающих выезд из Беларуси и пребывание на территории иностранного государства.

Вопрос: Здравствуйте. Прописана в Беларуси, но четвертый год проживаю в Германии, у моего мужа немецкое гражданство. На данный момент не работаю, и, как я понимаю, мне придется доказывать в МНС, что я не попадаю в список граждан, обязанных платить налог. Необходимо ли личное присутствие? Есть ли возможность дистанционного предоставления пояснений и документов (через электронную почту)?

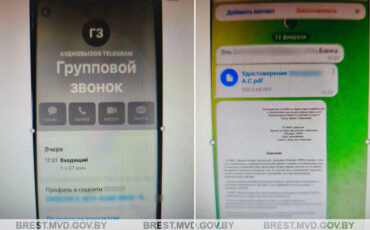

— Документы можно представить в налоговый орган лично, через доверенное лицо либо направить в налоговый орган по почте или в виде электронного сообщения с прикрепленными файлами через размещенный на сайте МНС через форму обратной связи «электронное обращение».

Доверенное лицо может представлять интересы гражданина на основании нотариально удостоверенной доверенности или доверенности, которая относится к нотариально удостоверенной.

Вопрос: Белорусам, проживающим за границей, нужно ежегодно подтверждать нахождение за пределами страны?

— Налоговым периодом для сбора на финансирование госрасходов является календарный год. Поэтому тем, кто будет находиться в 2016 году и последующих налоговых периодах в Беларуси менее 183 дней, для освобождения от уплаты сбора необходимо ежегодно подтверждать пребывание за границей. Документы нужно предоставлять после окончания соответствующего налогового периода.

Пояснения и документы, подтверждающие наличие права на освобождение от уплаты сбора, граждане могут представлять в налоговый орган с 1 января года, следующего за отчетным налоговым периодом.

Вопрос: Следует ли уплачивать налог на социальное иждивенчество жене сотрудника посольства, направленного на работу за пределы Беларуси? Супруга временно находится за пределами Беларуси, нигде не работает, поэтому не имеет доходов в календарном году.

— Если жена сотрудника посольства находится на территории Беларуси менее 183 дней в 2015 году, то она будет освобождается от уплаты сбора за указанный год.

Вопрос: Подскажите, пожалуйста, попадают ли под уплату налога на тунеядство иностранные граждане с датой регистрации вида на жительство в декабре 2015? Спасибо!

— Плательщиками сбора признаются граждане Беларуси, иностранные граждане и лица без гражданства, получившие разрешение на постоянное проживание в Беларуси, в случае их участия в финансировании менее 183 дней.

От уплаты сбора освобождаются граждане, которые прибыли на территорию Беларуси для постоянного проживания после 31 марта налогового периода. Под прибытием понимается дата регистрации по месту жительства.

Как избежать налога тем, кто ухаживает за родственниками

Вопрос от Татьяны: Добрый день. По семейным обстоятельствам в июле 2015 года я ушла с работы. С сентября 2015 года по 20 февраля 2016 года я была зарегистрирована на бирже труда. Мне 52 года, общий рабочий стаж составляет 34 года. В феврале моя мама, проживающая в Крыму, попала в больницу. Если ли я уеду ухаживать за ней, нужно ли мне будет платить налог на тунеядство?

— К участию в финансировании госрасходов относится осуществление трудовой деятельности и период регистрации в качестве безработных. За 2015 год вы не являетесь плательщиком сбора, так как участвовали в финансировании госрасходов более 183 дней

Если в 2016 году вы будете находиться в Беларуси менее 183 дней, то будете освобождаться от уплаты сбора и за этот год. При этом вам нужно предоставить в налоговый орган по месту регистрации документы, которые подтверждают нахождение в Беларуси менее 183 дней.

Вопрос: Здравствуйте. Я не работаю два года, ухаживаю за больной мамой. Живем на ее пенсию в 2,1 миллиона рублей, питаемся с огорода. Группу инвалидности маме еще не дали. Подпадаю ли я под декрет о тунеядстве?

— Да. Тот, кто участвовал в финансировании госрасходов менее 183 дней в налоговом периоде, признается плательщиками сбора.

Вопрос от Сергея: Здравствуйте. Нужно ли платить налог человеку, который оформлен и получает пособие по уходу за престарелым или инвалидом 1-й группы? Спасибо!

— К периоду участия в финансировании госрасходов относится период получения пособий из средств республиканского бюджета, бюджета государственного внебюджетного фонда социальной защиты населения.

Если в прошлом году вы 183 и более дней получали пособие по уходу за инвалидом I группы либо пенсионером старше 80 лет, то освобождаетесь от уплаты сбора.

Вопрос от Марии: Социальные работники не входят в категорию тунеядцы? Я ухаживаю за инвалидом 1 группы.

— Если вы 183 и более дней в 2015 году осуществляете трудовую деятельность по трудовому договору (контракту), заключенному с организацией и индивидуальным предпринимателем, оказывающими социальные услуги, то освобождаетесь от уплаты сбора.

«Не зададут ли налоговики вопрос, на какие средства я живу»

Вопрос: При уплате сбора обязательно ли отчитываться о своих доходах? Не зададут ли налоговики вопрос: «А на какие средства вы вообще живете?»

— Законодательством не предусмотрено обязательное декларирование доходов и имущества при уплате сбора на финансирование госрасходов.

Вопрос: В 2015 году сын работал в нескольких предприятиях по договору подряда (договоры на руки не выдали). Для подачи уведомления в ИМНС необходимы справки с мест работы, которые истребовать невозможно (то предприятие ликвидировано, то бухгалтер на больничном больше месяца). На наши письменные запросы ответы не получены. Что делать в таком случае? Куда пожаловаться?

— Ваш сын не будет являться плательщиком сбора на финансирование госрасходов только в том случае, если выполнение работ по договору подряда он осуществлял не менее 183 дней в календарном году и сумма по таким договорам составила не менее 70 базовых величин (за 2015 год — 12,6 миллиона рублей).

Информация о тех, кто работал по гражданско-правовым договорам, для определения необходимости (или отсутствия необходимости) уплаты сбора будет ежегодно представляться в налоговые органы Фондом социальной зашиты населения.

Вопрос от Ивана Николаевича из Кобрина: Здравствуйте. Буду ли я платить налог на тунеядство, если не работал с 24 января по 14 декабря 2015 года? В центр занятости на учет не становился, в городе большая безработица, искал самостоятельно работу.

— Если вы не работали с января по декабрь 2015 года, то будете являться плательщиком сбора на финансирование госрасходов за прошлый год. К участию в финансировании госрасходов относится период работы по трудовому договору (контракту).

Вопрос: Слышал, что жителей городов с высоким уровнем безработицы могут освободить от уплаты налога на тунеядство. Нужно ли платить налог за тунеядство, людям проживающим и прописанным в городе Молодечно?

— Декрет «О предупреждении социального иждивенчества» действует одинаково на всей территории Беларуси, независимо от места регистрации гражданина.

Наниматель отправил в отпуск без сохранения зарплаты. Надо ли платить налог?

Вопрос: Специалист, который находится в длительном отпуске без сохранения заработной платы по инициативе нанимателя, освобождается от уплаты налога на тунеядство?

— Период участия в финансировании госрасходов включается период работы в календарном году по трудовому договору (контракту). Нахождение в отпуске без сохранения заработной платы не входит в указанный период, так как гражданином не осуществляется работа в период такого отпуска и он не получает заработную плату, из которой производятся уплата в бюджет налогов и (или) вносов в государственный внебюджетный фонд социальной защиты населения.

Вопрос: Сотрудник состоит в штате, имеет основное место работы, но суммы налоговых вычетов (стандартные) превышают суммы начисленного дохода. В результате подоходный налог за налоговый период не уплачен. Нужно ли ему платить сбор?

— К участию в финансирования госрасходов относится период работы по трудовому договору (контракту) независимо от суммы уплаченных налогов. При осуществлении работ по трудовому договору (контракту) не менее 183 дней в налоговом периоде гражданин не будет являться плательщиком сбора.

Вопрос: Здравствуйте! Меня зовут Максим. С января по май прошлого года я оказывал услуги по репетиторству как физлицо, уплачивал единый налог. Общая сумма внесенного налога составила 2,1 миллиона рублей, то есть меньше налога на тунеядство. Должен ли репетитор платить разницу между суммой сбора и фактически уплаченным единым налогом?

— Осуществление деятельности в качестве репетитора относится к периоду участия в финансировании госрасходов, если за этот период ИП или физическим лицом уплачивался единый налог (независимо от размера уплаченного налога).

Вы в 2015 году участвовали в финансировании госрасходов более 183 дней, поэтому освобождаетесь от уплаты сбора.

Что грозит за уклонение от уплаты налога?

Вопрос от Натальи: Нужно ли платить налог на тунеядство послушнику монастыря?

— В период участия в финансировании госрасходов включается период, в течение которого гражданин являлся священнослужителем, церковнослужителем, участником монастыря, монашеской общины. Если вы в 2015 году относились к данной категории лиц 183 и более дней в налоговом периоде, то освобождаетесь от уплаты сбора на финансирование госрасходов.

Вопрос: Как добросовестному плательщику хотелось бы узнать, какие налоги и сборы могут быть зачтены либо в уплату сбора, либо в качестве участия в финансировании госрасходов.

— От уплаты сбора на финансирование госрасходов освобождаются граждане, которые за соответствующий налоговый период уплатили в общем размере не менее 20 базовых величин один (или несколько) из следующих налогов:

- подоходный налог с физических лиц;

- единый налог с ИП и иных физических лиц;

- налог при упрощенной системе налогообложения.

При уплате в течение налогового периода указанных налогов на сумму менее 20 базовых величин сумма сбора уменьшается на сумму уплаченных налогов.

Вопрос: Прошу разъяснить, какие меры предусмотрены законодательством за уклонение от уплаты налога на тунеядство. Могут ли привлечь к административному аресту при определенных заболеваниях (справки об инвалидности нет)? Спасибо за ответ.

— За неуплату или неполную уплату сбора предусмотрена ответственность в виде штрафа в размере от двух до четырех базовых величин или административный арест. Административный арест не может применяться к беременным женщинам, инвалидам I и II группы, женщинам и одиноким мужчинам, имеющим на иждивении несовершеннолетних детей или детей-инвалидов. Административный арест также не применяют к тем, у кого на иждивении находятся инвалиды I группы, а также к тем, кто ухаживает за престарелыми старше 80 лет.

Вопрос от Людмилы: Для моей даты рождения (январь 1964-го) повышен пенсионный возраст. Буду ли я через 2,5 года по достижении 55 лет (но еще не будучи пенсионеркой) считаться тунеядкой?

— От уплаты сбора за соответствующий налоговый период освобождаются граждане, которые в этом налоговом периоде являлись лицами пенсионного возраста (женщины — 55 лет, мужчины — 60 лет), в том числе достигли в данном периоде этого возраста.

Но в связи с принятием указа президента № 137 «О совершенствовании пенсионного обеспечения» в декрет будут внесены соответствующие изменения.

Вопрос: Если человек платит налог на тунеядство, то этот год не входит в страховой стаж?

— Уплата налогов, сборов (пошлин) не влияет на трудовой стаж гражданина.

Чтобы следить за важными новостями, подписывайтесь на наш канал в Telegram и группы в социальных сетях: Вк, Одноклассники, Facebook, Instagram, ТикТок.